La crisis latente del mercado de deuda

MICHAEL ROBERTS Economista británico. Columnista en el blog “The Next Recession”. FUENTE: sinpermiso

Michael Roberts

La semana pasada, el banco central de Ghana anunció la mayor subida de tipos de interés de su historia en un intento de frenar la inflación desenfrenada que amenaza con crear una crisis de deuda en una de las economías más grandes de África occidental. El Banco de Ghana elevó su principal tasa de crédito en 250 puntos básicos, hasta el 17 %, porque la inflación de los bienes de consumo alcanzó el 15,7 % interanual en febrero, la más alta desde 2016. Es probable que la guerra en Ucrania empeore las cosas. Ghana importa casi una cuarta parte de su trigo de Rusia y alrededor del 60% de su mineral de hierro de Ucrania.

Ghana es solo un ejemplo del estrés económico de las economías pequeñas y de bajos ingresos de todo el mundo debido a la inflación de los alimentos y la energía, el aumento de las tasas de interés y un dólar fuerte. La nación insular en la costa sureste de la India, Sri Lanka, comenzó conversaciones con el FMI para un paquete de «alivio de la deuda» después de que las protestas por una crisis económica cada vez más profunda obligaron al gobierno de Gotabaya Rajapaksa a cambiar de política. Sri Lanka se ha enfrentado durante meses a un sufrimiento económico cada vez mayor, ya que sus reservas de divisas extranjeras agotadas provocaron escasez de importaciones y combustible, cortes de energía e inflación de dos dígitos. Tiene pagos pendientes de deuda e intereses por un valor aproximado de 7.000 millones de dólares, con vencimiento este año, con unas reservas de divisas extranjeras utilizables de unos 500 millones de dólares.

Sri Lanka es el mayor emisor de bonos de alto rendimiento de Asia y se endeudó mucho en los años posteriores al final de la guerra civil de 2009. Nunca ha fallado en sus pagos. Pero parecía dispuesto a hacerlo antes de recurrir al FMI. Alrededor de un tercio de sus deudas están en manos de tenedores de bonos internacionales, mientras que otros grandes acreedores incluyen países como China e India. Se espera que acuerde una línea de crédito de 1.000 millones de dólares con la India. E incluso con el dinero del FMI, probablemente tendrá que incumplir y ‘reestructurar’ sus deudas con los acreedores.

Al hacerlo, Sri Lanka se unirá a países como Surinam, Belice, Zambia y Ecuador que ya no pagaron sus deudas durante la pandemia. Pakistán también está al borde del incumplimiento, con un gobierno de Imran Khan obligado a convocar elecciones.

Egipto también ha pedido el apoyo del FMI, ya que el país lucha por capear el impacto económico de la invasión de Rusia en Ucrania. Egipto es la nación más poblada del mundo árabe y se ha ‘beneficiado’ de préstamos y programas del FMI. En 2016 obtuvo un préstamo de 12.000 millones de dólares durante tres años después de una crisis de moneda extranjera paralizante tras los trastornos políticos que siguieron a su revolución de 2011. También recibió 8.000 millones de dólares en 2020 para hacer frente al impacto de la pandemia, lo que lo convierte en uno de los mayores prestatarios del FMI después de Argentina. Cuando el acuerdo de 2016, devaluó su moneda, que perdió la mitad de su valor frente al dólar. Los inversionistas de deuda extranjera también han sacado miles de millones de dólares de Egipto en los últimos meses, lo que aumenta la presión sobre su moneda.

He planteado esto antes, y tanto el FMI como el Banco Mundial han advertido, que muchos países están saliendo de la crisis de la pandemia de COVID con un gran sobreendeudamiento que podría paralizar sus economías si los acreedores, tanto privados como públicos, les obligan a pagar. Y aunque muchos de estos países tienen un PIB pequeño, tienen una población enorme. La base de datos de la deuda del FMI muestra que el saldo de la deuda externa de los países de ingresos bajos y medianos en 2020 aumentó, en promedio, un 5,6 % hasta los 8,7 billones de dólares. Sin embargo, para muchos países el aumento fue de dos dígitos. El saldo de la deuda externa de los países elegibles para la Iniciativa de Suspensión del Servicio de la Deuda (DSSI) del Grupo de los Veinte (G-20) aumentó, en promedio, un 12 % hasta $860 000 millones y en algunos de ellos un 20 % o más. Y esa iniciativa de la deuda, que solo suspende los pagos de las deudas durante unos años, ahora ha llegado a su fin.

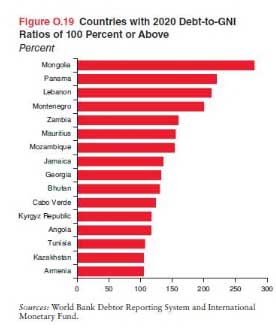

El servicio de la deuda global pagado por los países elegibles para DSSI en 2020 sobre la deuda externa pública y garantizada públicamente, incluido el FMI, totalizó $ 45,2 mil millones, de los cuales el capital representó $ 31,1 mil millones y los intereses $ 14,1 mil millones. El servicio de la deuda de 2020 comprendió $26,4 mil millones (58 por ciento) pagados a acreedores oficiales bilaterales y multilaterales y $18,8 mil millones (42 por ciento) a acreedores privados, es decir, tenedores de bonos, bancos comerciales y otras entidades privadas. Muchos países pequeños tienen niveles de deuda externa muy por encima del 100% del PIB anual.

Antes del inicio de la invasión rusa de Ucrania, el impacto de la pandemia en el gasto público y los ingresos de los países de bajos ingresos había producido un aumento en su endeudamiento soberano bruto equivalente a alrededor del 25% de su PIB.

Los flujos de capital hacia los países más pobres del mundo por parte del núcleo imperialista han ido cayendo desde el final de la Gran Recesión, otro indicador del declive de la globalización. En 2011, el «Sur Global» recibió 1,3 billones de dólares desde el Norte Global. En 2020, esa cifra anual había descendido a $900 mil millones, una caída del 30%. Y recuerde que más de la mitad de todos los flujos financieros hacia el Sur Global van a China. Excluyendo a China, la caída de los flujos de capital hacia los países más pobres es aún mayor. Durante la última década, casi el 60 % de los flujos financieros agregados netos hacia los países de ingreso bajo y mediano provenientes de acreedores e inversionistas externos se dirigieron a China. Durante este período, China recibió cerca de 4 billones de dólares, de los cuales el 40 % fueron flujos generadores de deuda y el 60 % fueron flujos de inversiones extranjeras directas y acciones de cartera. En 2020, los flujos financieros agregados a China aumentaron un 32 % hasta $466.000 millones, impulsados por un aumento del 62 % en las entradas netas de deuda hasta $233.000 millones y un aumento del 12 % en las entradas netas de capital también hasta $233.000 millones.

Los acreedores privados (fondos de inversión, etc.) han reducido su inversión en bonos gubernamentales y corporativos de los países pobres y los bancos internacionales han dejado de prestar. Gran parte de los flujos de capital hacia estos países pobres ni siquiera fue para inversiones productivas, sino simplemente para cubrir deudas anteriores o para la especulación de inversores extranjeros en los mercados financieros locales. La inversión extranjera directa (IED) ha caído de $ 600 mil millones en 2011 (o alrededor del 40% de todos los flujos de capital) a $ 434 mil millones en 2020. Se podría argumentar que las inversiones financieras de las multinacionales extranjeras y los especuladores de inversiones es lo último que necesitan estos países. Pero si los capitalistas extranjeros están reduciendo sus inversiones, ¿qué va a reemplazarlas, ya sea para la inversión productiva en estas economías pobres o simplemente para cubrir los pagos de la deuda existente? La respuesta es dinero del FMI-Banco Mundial con todo tipo de condiciones; y el aumento de las remesas de quienes dejaron sus países y consiguieron empleos e ingresos trabajando en el exterior. Para todos los datos, consulte la tabla a continuación.

Un tema controvertido en los flujos de capital hacia el Sur Global es el papel de China. China se ha convertido en un acreedor importante para muchos países pobres, famélicos de fondos de ‘Occidente’ y desesperados por obtener crédito para cubrir las deudas existentes y llevar a cabo proyectos de infraestructura y productivos. La deuda combinada de los países de bajos y medianos ingresos con China era de $170 mil millones a fines de 2020, más del triple del nivel comparable en 2011. Para poner esta cifra en contexto, las obligaciones agregadas de los países de bajos y medianos ingresos con el Banco Internacional de Reconstrucción y Fomento fueron $ 204 mil millones a fines de 2020 y para la Asociación Internacional de Desarrollo $ 177 mil millones. La mayor parte de la deuda con China se relaciona con grandes proyectos de infraestructura y operaciones en las industrias extractivas. Los países del África subsahariana, encabezados por Angola, han experimentado uno de los aumentos más pronunciados de la deuda con China, aunque el ritmo de crecimiento de la misma se ha desacelerado desde 2018. La región representaba el 45 % de las obligaciones a finales de 2020 con China. En el sur de Asia, la deuda con China ha aumentado, de 4.700 millones de dólares en 2011 a 36.300 millones de dólares en 2020, y China es ahora el mayor acreedor bilateral de Maldivas, Pakistán y Sri Lanka.

Hay quién argumenta que esto demuestra que China es tan ‘imperialista’ como Occidente y que China está hundiendo a los países pobres en una ‘trampa de la deuda’ permanente. Pero la evidencia de esto es débil. La mayoría de los créditos chinos no tienen peores condiciones que las que ofrecen el FMI y otros acreedores bilaterales, y en muchos casos son mucho mejores. Se supone que China utilizará la ‘diplomacia de la deuda’ contra los intereses de las naciones deudoras. Pero la diplomacia de la deuda es más utilizada por Occidente en realidad, como muestran los ejemplos de Argentina y Ucrania.

En resumen, las deudas con inversores extranjeros e instituciones financieras contraídas por el Sur Global se han acelerado durante la pandemia de COVID y el «alivio de la deuda» no ha sido tal. Actualmente, el conflicto de Ucrania está aumentando el riesgo de impagos y recesión económica para estos países a medida que la inflación se dispara, las tasas de interés aumentan y el crecimiento económico se desvanece.

Las transferencias netas de recursos financieros de los países en desarrollo a los países desarrollados superan con creces cualquier compensación por los flujos netos de ayuda exterior para el desarrollo (AOD) a los países en desarrollo, que promediaron menos de 100.000 millones de dólares al año. En 2012, el último año del que se tienen datos registrados, los países en desarrollo recibieron un total de 1,3 billones de dólares, incluidas todas las ayudas, inversiones e ingresos del exterior. Pero ese mismo año salieron de ellos unos 3,3 billones de dólares. En otras palabras, los países en desarrollo enviaron $2 billones más al resto del mundo de lo que recibieron. Si analizamos todos los años desde 1980, estas salidas netas suman un total sorprendente de 16,3 billones de dólares.

¿Cuál es la respuesta? La general es obvia: cancelar las deudas de todos estos países pobres. Con base en la cantidad que sus gobiernos están gastando en los pagos de la deuda que salen del país, la Campaña de la Deuda del Jubileo estima que la población de 54 países vive actualmente en una crisis de deuda, frente a 31 en 2018 y 22 en 2015. Además de los 54 países en crisis de deuda, Jubilee Debt Campaign estima que 14 países están en riesgo de una crisis de deuda pública o privada, 22 en riesgo de solo una crisis de deuda del sector privado y 21 solo una crisis de deuda del sector público.

Luego están las soluciones nacionales. Primero, los gobiernos deben implementar controles de capital para detener el flujo imprudente de capital especulativo que destruye las monedas nacionales y provoca crisis financieras. También se necesitan controles de capital para acabar con los flujos de capital ilícitos y delictivos. Global Financial Integrity (GFI), con sede en EEUU, calcula que los países en desarrollo han perdido un total de 13,4 billones de dólares a través de una fuga de capital no registrada desde 1980.

Incluso el FMI ha admitido que los controles de capital deberían ser parte del arsenal de los gobiernos nacionales para proteger sus activos financieros y los ahorros de los hogares del despojo de activos y la fuga de capitales de las personas ricas y las empresas. El FMI ahora dice que los países deberían tener “más flexibilidad para introducir medidas que se encuentren dentro de la intersección de dos categorías de herramientas: medidas de gestión de flujos de capital (CFM) y medidas macroprudenciales (MPM)”. Y los controles podrían «aplicarse de manera preventiva, incluso cuando no haya un aumento en las entradas de capital, al conjunto de herramientas de políticas».

En última instancia, la única forma en que los países pobres pueden reducir su explotación por parte de las multinacionales y las finanzas internacionales es a través del control estatal de sus sectores bancarios y estratégicos de sus economías. Eso, por supuesto, es anatema para el capital internacional.